Объект управления Организация работы налоговой службы предприятия

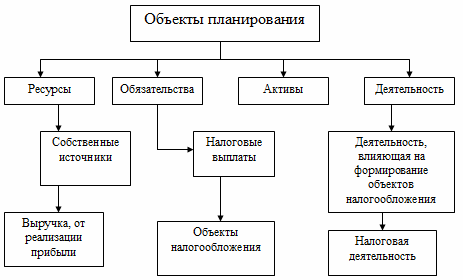

Налоговое планирование как функция управления включает вопросы об объекте управления, применяемых методах управления и др. Если рассматривать вопрос об объектах налогового планирования более детально, то следует это делать в рамках вопроса об объектах планирования вообще (рис. 3).

Рис. 3. Объекты планирования

Важно отметить, что объектом налогового планирования должны быть не только собственно объекты налогообложения, но и процессы управленческой деятельности, так или иначе влияющие на их формирование.

Поэтому объекты налогового планирования на предприятии рассматриваются как две самостоятельные группы:

объекты налогового планирования в виде объектов налогообложения (с выделением соответствующих групп объектов);

объекты налогового планирования в виде процессов управленческой деятельности, направленной или влияющей на формирование и/или изменение объектов налогообложения, а также процессов деятельности в области управления налогами (налоговой деятельности).

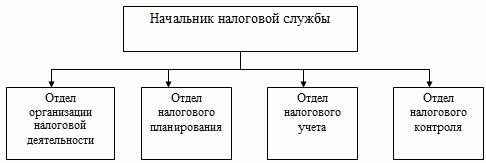

Организация налоговой деятельности и выполнение работ по налоговому планированию невозможны без организации соответствующей службы или подразделения. Службы налогового планирования и налогового учета созданы в единую налоговую службу предприятия, поставив во главе такой службы начальника, наделенного правами заместителя руководителя предприятия. Примерная структура налоговой службы предприятия представлена на рис. 4.

Рис. 4. Структура налоговой службы предприятия

Заключение

В первой части курсовой работы рассмотрена общая характеристика налогов и налоговой системы РФ. Во всем мире наблюдается тенденция к упрощению налоговой системы. Это и понятно. Чем проще налоговая система, тем проще определять экономический результат, меньше забот при составлении отчетных документов и тем больше остается времени у предпринимателей на обдумывание того, как снизить себестоимость продукции, а не на то, как снизить налоги. Налоговым же органам проще следить за правильностью уплаты налогов, что позволяет уменьшить число работников в финансовых органах. Такая тенденция подтверждается тем, что в некоторых странах вообще существует один единственный налог на добавленную стоимость.

В нашей же стране система налогов имеет очень сложную структуру. В ней присутствуют различные налоги, отчисления, акцизы и сборы, которые, по сути почти ничем друг от друга не отличаются. Однако такая масса платежей приводит к тому, что бухгалтерия предприятий очень часто ошибается при отчислениях налогов, в результате чего предприятие платит пени за несвоевременную уплату налога. Такое впечатление, что налоговую систему специально усложняют, чтобы получать пени от налогов.

Кроме того многие законы, в которых установлены ставки налогов, и доходы из которых они отчисляются, очень не однозначно указывают все необходимые элементы налогов. Поэтому спустя несколько месяцев после опубликования Закона (который тоже не всегда можно найти) начинают появляться инструкции Министерства Финансов с разъяснениями того, как этот налог правильно считать.

Еще один недостаток нашей налоговой системы - это ее нестабильность. Налоги вводятся и тут же отменяются, не проработав и года.

Несомненно, вся эта неразбериха с налогами приводит к нестабильному положению в нашей экономике и еще больше усугубляет экономический кризис. Поэтому я считаю, что для выхода из кризисного состояния необходимо наладить налоговую систему, что позволит предприятиям работать в нормальных условиях.